1人社長が法人化するタイミングとメリット【公認会計士・税理士が徹底解説】

税理士事務所として日々さまざまなご相談を受ける中で、「法人化すべきタイミング」に関するご質問は特に多いテーマです。

個人事業主として事業をスタートし、順調に売上が伸びてきた段階で法人化を検討される方も少なくありません。

しかし、法人化にはメリットだけでなくデメリットも存在するため、慎重な判断と適切なタイミングが重要です。

今回は、法人化のタイミングを見極めるためのポイントと、法人化によって得られる具体的なメリットについて詳しく解説します。

1. 法人化のメリット

まずは法人化することで得られる主要なメリットを3つご紹介します。

1-1. 法人税率と所得税率の違いを利用した節税

個人事業主の場合、所得税は累進課税制度が適用されます。

つまり、所得が増えるほど税率が高くなる仕組みです。

具体的には、所得税率は5%から最大45%まで上昇し、さらに住民税(約10%)や事業税も加わります。

一方、法人の税負担は一定の範囲内に収まります。

法人税の実効税率は約25~33%で、中小企業の場合、利益が800万円以下であれば約25%程度と考えてよいでしょう。

たとえば、課税所得が600万円を超える場合、個人事業主としての税率は30%を超える可能性がありますが、法人化すれば25%前後で収まるため、税率の差分がそのまま節税効果になります。

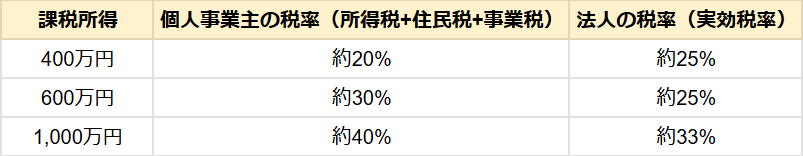

所得別の税負担比較(例)

600万円を超えたあたりから、法人化の節税効果が明確に現れます。

さらに所得が増えれば、その差は大きくなります。

1-2. 法人ならではの経費計上が可能

個人事業主では経費にできない支出も、法人化することで経費として計上できる場合があります。

これにより、課税所得を減らし、税負担を軽減することができます。

親族への役員報酬

個人事業主の場合、家族に給与を支払う際には「専従者給与」という制度を利用します。

しかし、これには「専ら事業に従事している」ことが条件となるため、家族が他の仕事をしている場合には適用できません。

一方、法人では非常勤役員として親族を役員に任命することで、業務に従事していなくても役員報酬を支払うことが可能です。

この報酬は法人の経費として計上できるため、所得分散による節税が実現します。

生命保険料

個人事業主の場合、生命保険料は「生命保険料控除」の範囲内でしか控除が認められず、上限額も数万円に限られます。

しかし、法人では福利厚生費や損金として高額な保険料を経費計上できるため、退職金準備なども兼ねた柔軟な資金運用が可能です。

出張手当

法人は「旅費規程」を整備することで、役員や従業員に出張手当を支給できます。

この手当は法人側では経費として処理され、個人側では非課税所得として扱われるため、双方にメリットがあります。

1-3. 消費税の免税特例

法人を設立すると、設立後2期(最大2年間)は原則として消費税の課税義務が免除されます。

これにより、消費税を納める必要がなくなり、事業運営の負担が軽減されます。

インボイス制度への対応

2023年に導入されたインボイス制度により、多くの事業者が課税事業者を選択しています。

しかし、免税事業者であっても法人化すれば2割特例が適用可能です。

この特例では、売上高の2%を消費税として納付するだけでよいため、課税事業者となった場合でも大幅に税負担を軽減できます。

2. 法人化のデメリット

法人化にはメリットだけでなく、デメリットも存在します。以下の点に注意しましょう。

法人設立・維持コスト

法人設立時には登録免許税や定款認証費用などがかかります。

また、法人を維持するためには、毎年の決算書作成や税務申告が必要です。

そのため、税理士への顧問料や会計ソフトの利用料といった運営コストも考慮しなければなりません。

社会保険の加入義務

法人化すると、役員を含む全従業員に対して社会保険への加入義務が発生します。

これにより、健康保険や厚生年金の負担が増えるため、個人事業主時代の国民健康保険よりもコストが高くなる場合があります。

赤字でも税金がかかる

法人には、たとえ赤字であっても最低限支払うべき均等割(地方税)が発生します。

中小法人の均等割は年間7万円程度ですが、これも運営コストの一部です。

3. 法人化すべきタイミング

法人化を検討する際には、以下のポイントを総合的に判断する必要があります。

1. 課税所得が600万円を超えたとき

節税メリットが得られるタイミングです。

2. 法人でしか経費計上できない支出があるとき

生命保険料や役員報酬など、法人特有の経費計上を活用したい場合です。

3. 消費税の課税事業者になったとき

消費税の免税特例や2割特例を活用して負担を軽減できます。

4. 社会保険を活用したいとき

福利厚生を充実させる目的で、法人化を選択するケースもあります。

4. 法人化後の注意点

法人化後は、節税や資金管理のために以下の点に注意が必要です。

節税対策の計画的実行

法人化後も、適切な経費計上や役員報酬の最適化などを通じて節税を図ることが重要です。

特に、税制改正やインボイス制度の影響を見据えた対策が求められます。

資金繰りの管理

法人では、税金や社会保険料の納付タイミングが異なるため、キャッシュフローの管理が重要です。

資金繰りが悪化すると、事業運営に支障をきたす恐れがあります。

5. まとめ

法人化は節税や事業拡大に大きなメリットをもたらしますが、デメリットや運営コストも慎重に検討する必要があります。

最適なタイミングで法人化を進めるためには、税理士などの専門家と相談しながら、長期的な視点で計画を立てることが重要です。

当事務所では、法人化に関するご相談や具体的な節税対策のアドバイスを行っております。

ぜひお気軽にご相談ください。